|

|||||||||||||||||||||||||||||

|

Back

|

|||||||||||||||||||||||||||||

ภาษีอีคอมเมิร์ซ:เปิดร้านค้าออนไลน์เสียภาษีไหม?...หลักการคำนวนภาษีขายสินค้าออนไลน์เป็นอย่างไร...

Testimonial

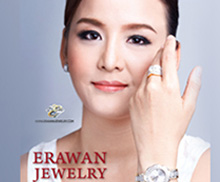

" ออกมาเป็นที่พอใจมากคะได้สเป็คสีที่ระบุไว้เลยคะ แถมเจ้าหน้าที่ก็ใจดีคะ ทำให้ได้หมดทุกอย่างคะ บริการดีมาก กันเอง "

คุณเจ เจ้าของร้านเพชรทองเอราวัณเยาวราช

ข่าวอื่นๆที่น่าสนใจ